2019年「老後資金2000万円問題」が話題になり、自分の将来について真剣に考えようとする20代女性が増えてきました。

マネー相談の中でもiDeCoやつみたてN I S Aを始めてみたいという人が増えてきました。

20代だから資産形成、資産運用はまだ早いということはありません。

しっかりとお金の知識を身につけておくことで時間を味方につけることができる20代は最適の年齢なのです。

そんな20代女性が資産形成、資産運用を始めるためのポイントをお伝えします。

※本ページにはPRが含まれます。

人生100年時代何が起こっているのか

20代女性が知っている現在は様々なことが昔とは違っています。

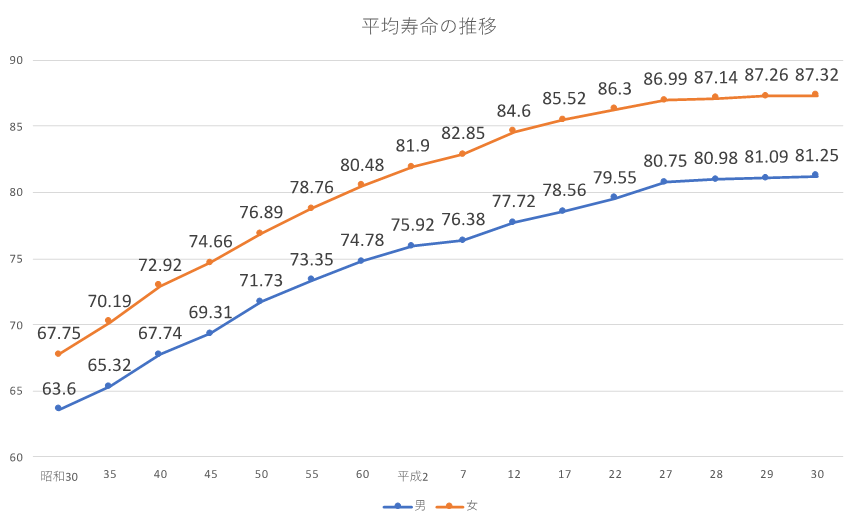

平均寿命も年々伸びていき、厚生労働省発表の2018年簡易生命表によると女性の平均寿命は87.32歳です。

世界の平均寿命と比べてみると、日本の女性は世界で一番長生きだということがわかります。

平均寿命が伸びるということは、女性の人生が長くなる傾向にあるということです。

※厚生労働省:平成30年簡易生命表の概況より筆者作成

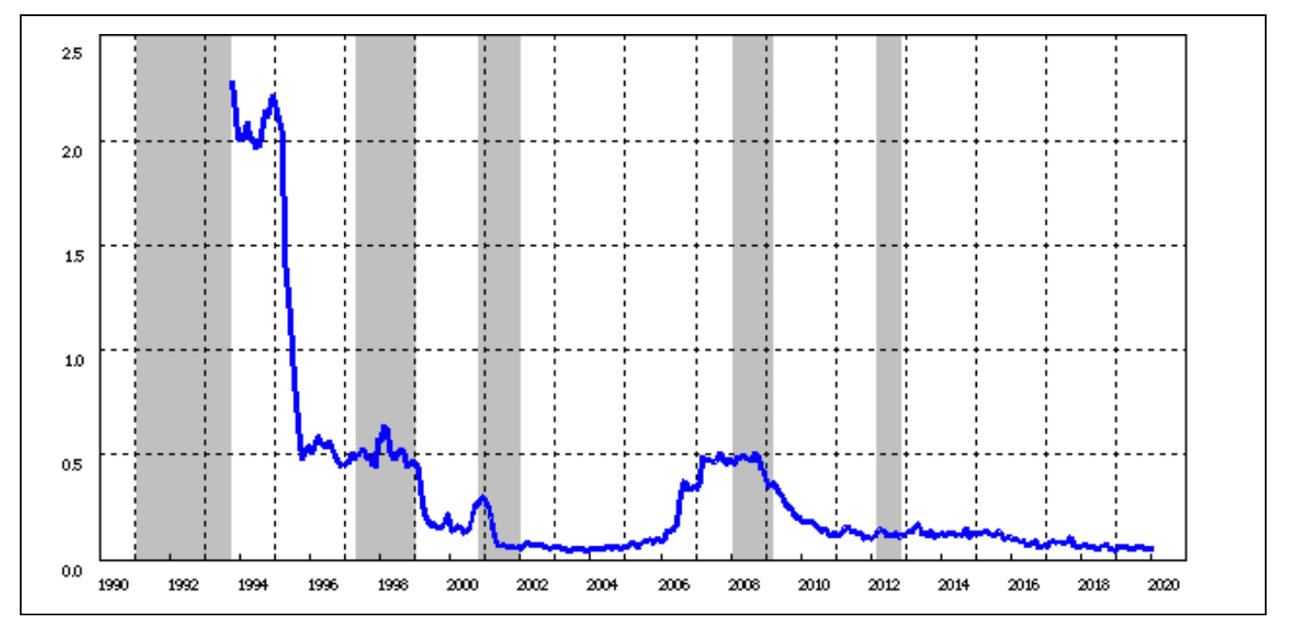

さらに、超低金利の時代では預金するだけで資産が増えてはいきません。

日本でも過去には高金利の時代があり、7%の定期預金に預けさえしておけば、10年経てば資産は2倍になりました。

時間と金利が資産を増やした時代です。

しかし、超低金利の現代では金利は資産を増やしてくれません。つまり、預金以外の方法を使って資産を増やしていくしかないのです。

定期預金金利の推移

※日本銀行:定期預金の預入期間別平均金利総合より

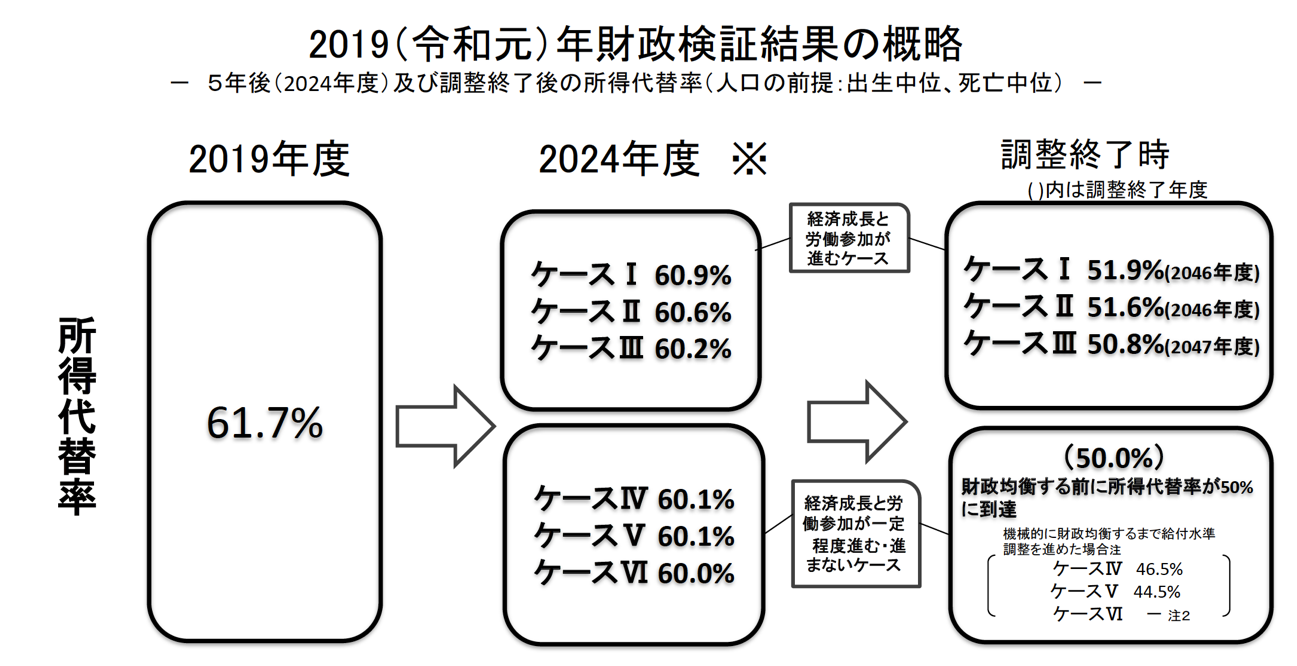

加えて、老後の生活を支えるための年金は、20代の人が受け取るときには、現在よりも受け取る金額が減少してしまいます。

このことは財政検証を見ることでわかります。財政検証とは5年に1度所得代替率を検証するもので、現在の現役世代の平均月収と比べて、年金がどのくらいの割合支給できているかを検証しています。

2019年の財政検証では現役会社員の平均月収は35.7万円、年金の金額は22万円で61.7%に値する金額が支給されています。

しかし、これが2046年には経済成長が進むと仮定した試算であっても51.9%までに下がります。

現在20代の人が年金を受け取るのは、それよりも20年くらい後のことです。

そのときにはどのくらいになっているのかわかりません。

つまり、将来は年金だけに頼ってはいられない世代だということです。

※厚生労働省:2019(令和元)年財政 検証結果の概略より

20代なら最初に始めるべき長期、積立、分散投資

20代から始めるのであれば老後資金の準備の時間は十分あります。

20代で投資経験がまだない、もしくは少ない人であれば時間を味方につけた積立分散投資から始めてみるといいでしょう。

目標は手取り給与の2割程度です。

手取り20万円であれば4万円、25万円であれば5万くらいです。

金額ではなく割合で決めるのは、収入が増えたらその分もきちんと貯蓄や資産形成に振り分けて欲しいからです。

長期、積立、分散投資をオススメする理由は4つあります。

1 少額から始めることができる

資産形成、資産運用というとある程度のまとまったお金を持っていないとできないと思いがちですが、実は少額からでも投資信託や株式などを積み立てることができます。

ネット証券などでは100円から投資信託を購入することができます。

100円であればコンビニのコーヒーと同じ金額ですので、朝コーヒー一杯飲んだと思えば投資を始めることができるのです。

またつみたてN I S Aでも100円や1,000円から始められる金融機関もあります。

とは言え100円では資産形成になりませんので、しっかりと積み立てる金額は決めておきましょう。

2負けない運用の基本は長期投資

資産運用、資産形成というと増やすことにばかり目が行きがちですが、資産を減らさない、負けないと言う考え方も大事なのです。

資産を減らさないための防衛策が長期運用というわけです。

長期運用のメリットは3つあります。一つは複利が期待できることです。

複利運用とは利息に利息がつき増えていく運用です。

例えば投資信託であれば、分配金を受け取らずに再投資することでその分投資元本が増えていきます。

2つ目はリターンが安定するということです。

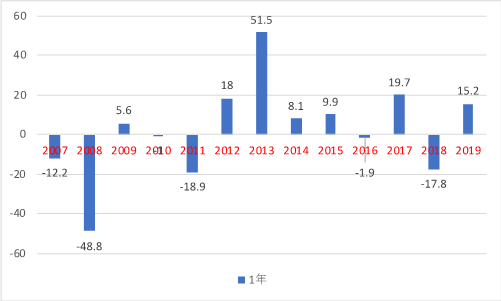

1年間運用した場合ではリターンがプラスの時もマイナスの時もあります。

しかし、長期で運用すると、短期的な変動を打ち消して安定したリターンになっていきます。

例えば1年間だけ運用した場合、年間収益率がマイナスの年が5回あることがわかります。

短期で投資をするとマイナスになることもありますが、長期投資であれば安定したリターンを目指すことができます。

日本株式年間リターン(%)

※モーニングスター 資産クラス別リターンより筆者作成

3リスクを低減分散投資

保有資産のリスクを低減するためには投資する資産を分散しておくといいでしょう。

一つの商品や金融商品だけに投資していると、その商品の価格が下落してしまうと、自分の資産も同じように値下がりしてしまいます。

それを回避するために複数の資産に分散しておきます。

例えば、株や債券、不動産、外貨など資産を分散、日本や、先進国、新興国など地域で分散、保有する株式などの銘柄を分散する方法などがあります。

それぞれ連動性の少ない資産を組み合わせることによってプラス、マイナスが相殺されて安定した値動きを目指すことができるのです。

4いつからでも始められる積立投資

投資信託の基準価額や株式の価格は毎日変わります。高い時もあれば低い時もあります。

低い時に買って高い時に売却したいと思いますが、いったいそれがいつなのかわからないのです。

長期で積立をしていると、結果的に高い時に購入した、安い時に購入したと言うことが出てきます。

つまり、購入した単価を平均化することができるのです。

高いときに一度に買ってしまうと、その時よりも基準価額が下がればマイナスになってしまいますが、基準価額が平均化されていれば、それよりも高ければプラスになります。

つまり、基準価額の高い安いを気にすることなくいつからでも始めることができます。

投資初心者ならここから始めよう

これか資産形成、資産運用をしてみようと思う20代であれば、税金の下軽減効果かある仕組みやスマホで手軽にできるアプリなどから初めてみるといいでしょう。

1長期積み立て、受け取れない強制力を使ってiDeCo

iDeCoは個人型確定拠出年金といい、自分年金を積み立てる制度です。

大きな特徴60歳まで受け取ることができないことと、積み立てたお金を自分で金融商品を選んで運用することです。

最大のメリットは税金の軽減です。

積み立てしたお金は全額所得控除になり、所得税と住民税が軽減できるというメリットがあり、積み立て期間中の分配金や売買益は非課税になるメリット、受け取るときも退職所得控除または公的年金等控除の対象となり、税金の軽減効果があります。

受け取りは60歳以降70歳までの期間自分のタイミングを選択できるため、積み立て、長期運用ができます。

商品は、定期預金や、保険、年金などの他、投資信託があり、その中から自分で選んで運用します。

期間中商品は何度でも売買可能で手数料はかかりません。

しかし、口座の開設手数料や、口座引き去りにかる手数料があります。さらに運営管理機関の手数料がかかる場合があります。

2使い道は自由、引き出しも自由積立N I S A

つみたてN I S Aも長期積み立ての仕組みです。

iDeCoのように所得控除のメリットはありませんが、運用期間中の配当金や売却益など非課税のメリットがあります。

1年間の積み立て限度額は40万円までで非課税で運用できる期間は20年間です。

どのタイミングで売却することもできるので、目的を決めた運用に向いています。

例えば、将来留学するための資金や、住宅を購入するための資金など準備することができます。

運用できる商品は、長期、積み立て、分散に適している投資信託です。信託報酬も低水準のものに限られています。

3アプリを使ったお手軽株式投資

証券会社に口座を開くのは時間も手間もかかるので面倒だという人は、スマホのアプリを使って積み立て投資をすることもできます。

スマホのアプリは所得控除や売却益の非課税など税金の軽減メリットはありません。

しかし、1,000円程度からでも大企業へ株式投資ができます。

さらに、証券会社では外国株式を購入するためには、外国株式口座を開設する必要がありますが、アプリであれば、一つのI Dで日本株も米国株もE T Fも購入することができるので手軽に始めることができます。

しかし、銀行などからの資金の振り替えや、買い付けには手数料がかかります。

また、売買益だけでなく配当金も受け取ることができます。

さらに単元株以上で、かつ優待の対象となる条件を満たしている場合株主優待も受けることができます。

20代という時間的に余裕がある場合は、少額でも長期運用することで資産を築いていくことができます。

安定した資産形成には、長期、分散、積立の方法を使い、余裕資金が出てきたら、それ以外の投資にもチャレンジしてみるといいでしょう。